Jaka forma prawna firmy dla prowadzonego biznesu? To pytanie chociaż raz zadał sobie każdy przedsiębiorca. Dynamicznie zmieniające się przepisy, nowe regulacje podatkowe i ewolucja otoczenia gospodarczego, sprawiają, że struktura, która świetnie sprawdzała się na starcie, może dziś hamować rozwój lub generować niepotrzebne koszty. Wybór odpowiedniej formy prawnej to nie tylko kwestia formalna – to strategiczna decyzja wpływająca na wysokość podatków, składki ZUS, zakres odpowiedzialności za zobowiązania spółki, na możliwości rozwoju firmy (np. estoński CIT) czy zabezpieczenie sukcesji (np. fundacja rodzinna).

Jaka forma prawna firmy – nie przegap korzyści

Rok 2025 przyniósł istotne zmiany dla przedsiębiorców – nową Polską Klasyfikację Działalności, modyfikacje w zakresie opodatkowania czy możliwość korzystania z kasowej metody rozliczania podatku dochodowego. To dodatkowy argument, by przed nowym, 2026 rokiem, rozważyć, czy obecna forma prawna nadal jest optymalna. Nieprzypadkowo coraz więcej firm decyduje się na przekształcenie swojej działalności – świadoma zmiana może przynieść wymierne korzyści operacyjne i finansowe.

Czytaj również w Gazecie Małych i Średnich Przedsiębiorstw >>

Jednoosobowa działalność gospodarcza – prostota z pełną odpowiedzialnością

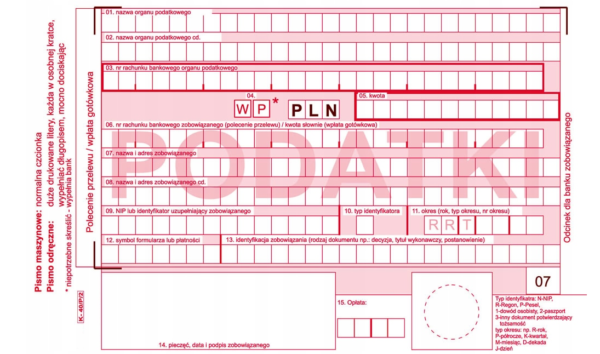

Jednoosobowa działalność gospodarcza to najpopularniejsza struktura organizacyjna, szczególnie wśród osób zastanawiających się jaka forma prawna firmy , a rozpoczynających dopiero przygodę z prowadzeniem biznesu. Jej największe atuty to szybkość i łatwość założenia – wystarczy wypełnić formularz CEIDG-1, a całą procedurę można przeprowadzić online, bez ponoszenia wysokich kosztów. Brak wymogu kapitału zakładowego sprawia, że JDG jest dostępna nawet dla osób o ograniczonych zasobach finansowych.

Zalety JDG. Przedsiębiorca prowadzący JDG ma pełną kontrolę nad swoją firmą – samodzielnie podejmuje wszystkie decyzje bez konieczności konsultacji ze wspólnikami, co przekłada się na elastyczność i szybkość działania. Dostępne są wszystkie formy opodatkowania – skala podatkowa, podatek liniowy czy ryczałt, co pozwala na dopasowanie rozliczeń do specyfiki działalności. Prowadzenie księgowości jest uproszczone – często wystarczy księga przychodów i rozchodów, co generuje niższe koszty obsługi księgowej. Likwidacja JDG również przebiega sprawnie i bez skomplikowanych procedur.

Wady JDG. Największym minusem jednoosobowej działalności gospodarczej jest nieograniczona odpowiedzialność – przedsiębiorca odpowiada za zobowiązania firmy całym swoim majątkiem osobistym, w tym nieruchomościami i oszczędnościami. W przypadku problemów finansowych, wierzyciele mogą sięgnąć po prywatne aktywa właściciela. Kolejną istotną wadą są wysokie składki ZUS, które rosną z każdym rokiem i stanowią znaczące obciążenie, nawet gdy firma nie generuje jeszcze stabilnych przychodów. JDG wiąże się również z nieregularnymi dochodami i brakiem gwarancji zarobków, a także ograniczonymi możliwościami rozwoju – trudniej pozyskać inwestorów czy partnerów biznesowych.

JDG sprawdza się najlepiej dla freelancerów, małych firm usługowych oraz osób testujących swój pomysł na biznes, ale przy wzroście skali działalności warto rozważyć zmianę formy prawnej.

Spółka cywilna – elastyczność dla małych zespołów

Spółka cywilna to forma prawna stworzona z myślą o współpracy niewielkich grup wspólników, często znajomych lub członków rodziny, którzy chcą wspólnie prowadzić działalność gospodarczą. Regulowana przez Kodeks cywilny, wyróżnia się prostotą założenia i elastycznością w kształtowaniu zasad współpracy.

Zalety spółki cywilnej. Do najważniejszych atutów spółki cywilnej należy łatwość i niski koszt założenia – wystarczy sporządzić umowę w formie pisemnej, a formę aktu notarialnego wymaga się jedynie, gdy wkład stanowi nieruchomość. Brak jest wymogu minimalnego kapitału zakładowego, co czyni tę formę dostępną dla osób o ograniczonych środkach finansowych. Spółka cywilna nie wymaga rejestracji w KRS – konieczne jest jedynie uzyskanie numeru NIP w urzędzie skarbowym. Transparentność podatkowa oznacza brak podwójnego opodatkowania – każdy wspólnik rozlicza się indywidualnie według wybranej przez siebie formy opodatkowania. Wspólnicy mają także dużą swobodę w kształtowaniu zasad działania spółki poprzez postanowienia umowy.

Wady spółki cywilnej. Kluczową wadą jest brak osobowości prawnej, co oznacza, że spółka nie istnieje jako samodzielny podmiot – wszystkie czynności prawne dokonywane są przez wspólników. Wspólnicy ponoszą solidarną odpowiedzialność całym majątkiem prywatnym za zobowiązania spółki, co stanowi poważne ryzyko. Wierzyciel może dochodzić całości długu od dowolnego wspólnika, co wymaga pełnego zaufania między partnerami biznesowymi. Od 2025 roku wspólnicy nie mogą korzystać z kasowego PIT, co dla niektórych przedsiębiorców może być istotnym ograniczeniem. Brak formalnej struktury organizacyjnej przy większej skali działalności może generować chaos decyzyjny i konflikty.

Spółka cywilna sprawdza się doskonale dla małych przedsiębiorców, rodzinnych firm i osób, które dobrze się znają oraz wzajemnie sobie ufają. Przy planowaniu rozwoju lub działalności obarczonej większym ryzykiem warto jednak rozważyć bardziej zaawansowane formy prawne.

Spółka jawna – osobowa forma z pełną odpowiedzialnością

Spółka jawna to jedna z najprostszych form spółek handlowych, będąca spółką osobową, która prowadzi przedsiębiorstwo pod własną firmą. Charakteryzuje się dużą swobodą w zarządzaniu, ale wymaga rejestracji w Krajowym Rejestrze Sądowym.

Zalety spółki jawnej. Spółka jawna daje wspólnikom dużą elastyczność w zarządzaniu i kształtowaniu zasad współpracy zgodnie z umową spółki. Posiada zdolność prawną, co oznacza, że może we własnym imieniu nabywać prawa, zaciągać zobowiązania oraz występować w postępowaniach sądowych. Wspólnicy unikają podwójnego opodatkowania – rozliczają się indywidualnie z podatku dochodowego od osób fizycznych (PIT), a sama spółka nie płaci podatku CIT (sp.j. może stać się podatnikiem CIT, jeśli jej wspólnikami nie są wyłącznie osoby fizyczne oraz jeśli nie złoży wymaganych informacji w urzędzie skarbowym). Struktura organizacyjna jest stosunkowo prosta, bez konieczności powołania skomplikowanych organów zarządzających.

Wady spółki jawnej. Największym ryzykiem jest solidarna, osobista i nieograniczona odpowiedzialność wspólników za zobowiązania spółki całym swoim majątkiem prywatnym. Każdy wspólnik odpowiada za długi spółki jak za własne, a wierzyciele mogą dochodzić roszczeń z majątku dowolnego wspólnika. Odpowiedzialność ta ma charakter subsydiarny – wierzyciele mogą sięgnąć po majątek wspólników, gdy egzekucja z majątku spółki okaże się bezskuteczna. Nawet po przekształceniu spółki jawnej w spółkę kapitałową, wspólnicy przez trzy lata odpowiadają za zobowiązania powstałe przed przekształceniem. Umowa spółki wymaga formy aktu notarialnego, co generuje dodatkowe koszty.

Spółka jawna jest odpowiednia dla wspólników, którzy dobrze się znają, obdarzają zaufaniem i chcą prowadzić wspólną działalność z elastycznymi zasadami zarządzania. Muszą być jednak świadomi pełnego ryzyka odpowiedzialności osobistym majątkiem.

Spółka z ograniczoną odpowiedzialnością – bezpieczeństwo i profesjonalizm

Spółka z ograniczoną odpowiedzialnością to najpopularniejsza forma spółki kapitałowej w Polsce, wybierana przez przedsiębiorców, którzy chcą prowadzić działalność gospodarczą z ograniczonym ryzykiem osobistym. Jest to spółka posiadająca osobowość prawną, co oznacza pełne oddzielenie majątku spółki od majątku wspólników.

Zalety spółki z o.o. Kluczową zaletą jest ograniczona odpowiedzialność wspólników – odpowiadają oni za zobowiązania spółki jedynie do wysokości wniesionych wkładów, a ich prywatny majątek pozostaje chroniony. W przypadku bankructwa czy zadłużenia spółki, wierzyciele generalnie nie mogą sięgnąć po osobiste oszczędności, nieruchomości czy inne aktywa wspólników (chyba, że członkowie zarządu nie dopełnią pokreślonych formalności zwalniających ich z odpowiedzialności za zobowiązania spółki).

Spółka z o.o. ma osobowość prawną, co sprawia, że jest odrębnym podmiotem w sferze prawno-gospodarczej. Niski kapitał zakładowy wynoszący 5000 zł oraz możliwość rejestracji przez internetowy system S24 sprawiają, że założenie spółki jest stosunkowo proste i niekosztowne. Małe spółki mogą korzystać z preferencyjnej stawki CIT wynoszącej 9% zamiast standardowych 19%, co pozwala na znaczące oszczędności podatkowe. Spółka z o.o. zwiększa wiarygodność na rynku i ułatwia pozyskiwanie inwestorów oraz finansowania zewnętrznego. Możliwe jest założenie jednoosobowej spółki z o.o., a w spółkach wieloosobowych wspólnicy nie płacą składek ZUS.

Wady spółki z o.o. Spółka wymaga prowadzenia pełnej księgowości, co wiąże się z wyższymi kosztami obsługi księgowej w porównaniu do JDG. Występuje podwójne opodatkowanie – spółka płaci podatek CIT od zysków, a następnie wspólnicy płacą podatek od dywidend (19%). Struktura zarządzania jest bardziej skomplikowana – wymaga powołania zarządu oraz podejmowania uchwał wspólników, co może spowalniać procesy decyzyjne w małych firmach. Zakładanie spółek z o.o. wiąże się z większymi formalnościami niż w przypadku JDG – konieczna jest umowa spółki (często akt notarialny), rejestracja w KRS oraz wniesienie kapitału zakładowego.

Spółka z o.o. jest idealnym rozwiązaniem dla firm z wysokimi obrotami, działających w ryzykownych branżach, planujących rozwój i pozyskiwanie inwestorów oraz dla przedsiębiorców, którym zależy na ochronie majątku prywatnego.

Prosta spółka akcyjna – innowacyjna forma dla startupów

Prosta spółka akcyjna to nowoczesna forma prawna wprowadzona kilka lat temu do polskiego systemu prawnego z myślą o startupach, małych i średnich przedsiębiorstwach oraz firmach technologicznych. Łączy zalety spółki z o.o. z elastycznością spółki akcyjnej, oferując uproszczone procedury i niskie koszty założenia.

Zalety prostej spółki akcyjnej. Symboliczny kapitał akcyjny wynoszący zaledwie 1 zł stanowi najniższą barierę wejścia spośród wszystkich spółek kapitałowych. Akcje nie posiadają wartości nominalnej i nie stanowią części kapitału akcyjnego, co daje ogromną elastyczność przy zmianach kapitałowych – bez potrzeby modyfikowania umowy spółki. Możliwość wnoszenia wkładów niepieniężnych takich jak know-how, usługi czy własność intelektualna jest szczególnie atrakcyjna dla firm technologicznych i startupów. PSA oferuje dwa modele zarządzania – dualistyczny (zarząd i rada nadzorcza) oraz monistyczny (rada dyrektorów łącząca funkcje zarządu i nadzoru), co pozwala na dopasowanie struktury do potrzeb firmy. Uproszczone procedury dotyczące zwoływania walnych zgromadzeń i podejmowania decyzji, w tym możliwość działania bez formalnych zebrań, zapewniają szybkość i dynamikę funkcjonowania firmy. Rejestracja spółki może odbyć się szybko przez Internet, co skraca czas założenia spółki.

Wady prostej spółki akcyjnej. Jako stosunkowo nowa forma prawna (funkcjonuje od 2021 roku), PSA ma krótszą historię orzeczniczą i mniej ustabilizowaną praktykę interpretacyjną niż klasyczne formy spółek. Wymaga prowadzenia pełnej księgowości oraz przestrzegania określonych wymogów formalnych właściwych dla spółek kapitałowych. Brak kapitału zakładowego, choć jest zaletą dla założycieli, może budzić obawy niektórych kontrahentów lub instytucji finansowych co do stabilności finansowej spółki.

Prosta spółka akcyjna jest idealnym wyborem dla startupów, firm technologicznych, przedsiębiorców planujących szybką emisję akcji oraz tych, którzy potrzebują elastycznej struktury zarządzania przy minimalnych kosztach założenia.

Spółki komandytowa i komandytowo-akcyjna – zaawansowane formy dla doświadczonych

Spółki komandytowa i komandytowo-akcyjna to bardziej złożone formy spółek osobowych, łączące cechy różnych typów spółek i przeznaczone dla bardziej zaawansowanych przedsięwzięć biznesowych.

Spółka komandytowa to spółka osobowa, w której występują dwie kategorie wspólników: komplementariusze odpowiadający bez ograniczenia za zobowiązania spółki oraz komandytariusze, których odpowiedzialność jest ograniczona do wysokości ich wkładu. Nie posiada osobowości prawnej, ale ma zdolność prawną i może dokonywać czynności we własnym imieniu. Forma ta pozwala łączyć aktywne zaangażowanie komplementariuszy z pasywnym kapitałowym udziałem komandytariuszy, którzy chronią swój majątek osobisty.

Spółka komandytowo-akcyjna jest jeszcze bardziej złożoną konstrukcją, łączącą elementy spółki jawnej i spółki akcyjnej. Wymaga co najmniej jednego komplementariusza i jednego akcjonariusza. Statut spółki musi określać m.in. wysokość kapitału zakładowego (minimalnie 50 000 zł), organizację walnego zgromadzenia oraz zasady emisji akcji. Statut sporządzany jest w formie aktu notarialnego, a spółka rejestrowana w KRS. Ta forma jest przeznaczona głównie dla podmiotów zamierzających dokapitalizować przedsiębiorstwo już posiadające ugruntowaną pozycję rynkową, nie chcąc jednocześnie narażać się na wrogie przejęcie.

Spółki komandytowa i komandytowo-akcyjna wymagają zaawansowanej wiedzy prawnej i są droższe w obsłudze niż prostsze formy prawne. Komplementariusze w obu typach unikają podwójnego opodatkowania, co może stanowić istotną korzyść podatkową. Ze względu na złożoność tych form, są one rekomendowane dla doświadczonych przedsiębiorców prowadzących większe przedsięwzięcia biznesowe wymagające specyficznej struktury kapitałowej i zarządczej.

Estoński CIT

CIT estoński to nowoczesna forma opodatkowania stworzona z myślą o spółkach, które chcą zoptymalizować obciążenia podatkowe i poprawić płynność finansową. Główne zalety tego rozwiązania to odroczenie momentu naliczania podatku do czasu wypłaty zysku wspólnikom oraz wyraźnie niższe efektywne stawki opodatkowania w porównaniu z tradycyjnym CIT – dla małych podatników to tylko 20% zamiast 26,29%, a dla pozostałych 25% zamiast 34,39% (CIT + PIT).

Dodatkowo estoński CIT pozwala uprościć rozliczenia – przedsiębiorca nie musi prowadzić odrębnej ewidencji podatkowej, a rozliczenia oparte są wyłącznie na zasadach rachunkowości, co oznacza brak comiesięcznych zaliczek i łatwiejsze raportowanie. Kluczową korzyścią dla firm reinwestujących zyski jest brak podatku tak długo, jak zysk pozostaje w spółce i jest przeznaczany na rozwój. Efektem jest znacząca poprawa płynności finansowej oraz elastyczność w planowaniu strategii dystrybucji zysków.

To rozwiązanie staje się coraz bardziej popularne wśród polskich spółek, szczególnie w sektorze MŚP, których właściciele chcą inwestować w rozwój zamiast płacić wysokie podatki od niezrealizowanych zysków. Wdrożenie estońskiego CIT wymaga jednak spełnienia szeregu warunków ustawowych oraz dokładnej analizy skutków podatkowych i gospodarczych, stąd warto skorzystać ze wsparcia eksperckiego i profesjonalnego doradztwa podatkowego przy wyborze tej formy opodatkowania.

Jaka forma prawna firmy w 2026 roku?

Świadomy, dopasowany do charakteru prowadzonego biznesu wybór formy prawnej prowadzonej działalności to fundament stabilnego rozwoju i sukcesu przedsiębiorstwa. Zanim kalendarz przewróci kolejną kartę, warto poświęcić czas na analizę i podjąć ewentualne kroki w kierunku korzystniejszego rozwiązania prawnego, które będzie wspierać Twój biznes zgodnie ze strategią biznesową (zob. usługę – doradztwo 360). Nie wszyscy wiedzą, ale działalność gospodarczą może prowadzić fundacja rodzinna, która prócz walorów biznesowych, pozwala również na zabezpieczenie sukcesji.